Własna tarcza antyinflacyjna ze spółek z GPW i USA #AkcjeNaInflacje

Inflacja w Polsce może w 2022 roku dojść do nawet 12%. To realna strata dla Twoich oszczędności. Wyobraź sobie, że tracisz ponad 1/10 swoich pieniędzy w ciągu roku. Ze 100 tys. zł zostanie Ci realnie mniej niż 90 tys. zł. Chyba, że coś z tym zrobisz…

No właśnie, problem jest znany, ale mało kto mówi o realnych rozwiązaniach. Natomiast w Squaberze to właśnie robimy – proponujemy konkretne rozwiązania. Rozsądne Inwestycje na giełdzie. Co to oznacza?

Nie mniej, nie więcej, ale dokładnie to, że nauczymy Cię jak inwestować skutecznie. Kupować firmy bez nadmiernego ryzyka, bez wybujanych i nierealnych oczekiwań. Profesjonalnie i z wykorzystaniem nowoczesnych technologii.

Dołącz do nas już teraz i odbierz pakiet powitalny w ramach #AkcjiNaInflacje

Jakie spółki na GPW mogą skorzystać na inflacji?

Inflacja ma różne źródła oraz w różnym stopniu może wpływać na wyniki spółek z różnych branż. Naszym celem jest identyfikacja, które branże powinny sobie najlepiej poradzić w danych warunach, a następnie uważna selekcja spółek z danej braży. Ten temat szczególnie mocno poruszyliśmy na pierwszym spotkaniu online w ramach #AkcjiNaInflacje.

Czy warto inwestować w spółki z USA notowane w dolarze?

Jakie fundusze ETF wziąć pod uwagę?

Z jakich rachunków maklerskich korzystać?

Czy warto zainteresować się spółkami OZE?

Tania i czysta energia to ju nie tylko pieśń przyszłości, ale realne projekty, które realizowane są szeroko również nad Wisłą. Profil działalności spółek branży OZE powoduje, że mogą być one interesującymi walorami z punktu widzenia generowanych zwrotów w dobie podwyższonej inflacji. Czy jednak czas już na nie? Tym zajmiemy się już w maju!

Squaber pomaga w inwestowaniu na giełdzie od 2014 roku. W tym okresie nigdy nie mieliśmy takiej sytuacji jak obecnie. Szalejąca inflacja, rosnące stopy procentowe, silnie osłabiający się złoty i wojna tuż przy naszej granicy. Tak trudne czasy, w których nic nie robienie de facto oznacza ustratę wcześniej zarobionych pieniędzy, wymagają specyficznych decyzji.

Dlatego w kwietniu postanowiliśmy poruszyć temat inwestowania w czasach inflacji. W tym czasie poruszyliśmy kilka bardzo istotnych kwestii takich, jak dobór spółek z odpowiednich branż, kwestie inwestowania w walucie obcej, kwestie dywidend oraz przede wszystkim timing, czyli to kiedy kupić, a kiedy sprzedać dany instrument i dlaczego. W maju nie zwalniamy tempa i sprawdzimy, czy szukając sposobu na inflację, warto sięgnąć po branżę OZE.

Serdecznie zapraszam.

Od razu po dołączeniu otrzymasz

2 specjalne ebooki o inwestycjach

Pierwszy z nich jest dedykowany tematowi inflacji na giełdzie. Zawiera on praktyczne wskazówki dotyczące inwestowania, którego głównym celem jest długoterminowe pomnażanie majątku przy niskim ryzyku.

Drugi ebook to skarbnica wiedzy na temat inwestycji na giełdzie. Zawiera on szerokie wprowadzenie, jak i kilka przykładowych strategii do wykorzystania. Znajdziesz tutaj zarówo bardzo agresywne strategie inwestycyjne, jak też informacje o pasywnym inwestowaniu.

Kliknij, by otworzyć fragment darmowego ebooka pt. "Zabezpiecz swoje oszczędności"

Konstruując własny portfel dywidendowy najlepiej wybierać spółki, które cechuje:

- długa historia wypłacanych dywidend;

- ciągłość dywidend;

- systematyczny wzrost przychodów;

- wzrost zysku netto;

- wzrost nominalnej wartości dywidend;

- (wariant idealny) dodatnie przepływy pieniężne z działalności operacyjnej, które przewyższają sumę ujemnych przepływów z działalności inwestycyjnej i finansowej.

Inwestowanie dywidendowe powinno być zorientowane na długi horyzont czasowy. Rosnąca w czasie nominalna wartość dywidendy jest zdecydowanie ważniejsza niż stopa dywidendy względem kursu.

Tak zwane spółki typu value to walory, które charakteryzuje ugruntowana pozycja na rynku i stabilna wartość przychodów oraz zysku netto na przestrzeni lat, mają zdecydowaną przewagę w inwestowaniu długoterminowym nad spółkami szybko rosnącymi (ang. growth). Dobierając spółki do portfela długoterminowego musimy stawiać na systematykę i stabilność wyników finansowych. Amerykańscy dywidendowi arystokraci tacy jak McDonald’s Corporation, czy Walmart Inc. to przykłady spółek typu value. Statystycznie spółki o ugruntowanej pozycji na rynku wypłacające dywidendę zdecydowanie lepiej radzą sobie w okresach giełdowej bessy, a także niskich stóp procentowych. Spółki o dużej dynamice wzrostu, które cechuje niestabilność i duża dynamika osiąganych wyników finansowych zyskują przewagę na spółkami typu value w portfelach agresywnych, o krótszym horyzoncie pojedynczych inwestycji.

Posiadając więcej czasu na inwestowanie, zachęcamy do zapoznania się z dostępną w aplikacji Squaber.com autorską strategią Szczytów i Den, której pełen opis otrzymałeś za darmo po rejestracji, a także automatyczną strategią Trendową Grupy Żółwi, która również świetnie sprawdza się w długim horyzoncie inwestycyjnym.

Nagrania z 4 specjalnych spotkań online

Po rejestracji dostaniesz od nas dostęp do nagrań z 4 spotkań online.

W trakcie pierwszego spotkania z 6 kwietnia 2022 r. skupiliśmy się na poszukiwaniu Akcji na Inflację – walorów, które powinny radzić sobie dobrze w czsach podwyższonej dynamiki cen. Wskazaliśmy wybrane sektory i omówiliśmy historyczne zależności. Nagranie ze spotkania czeka na Ciebie tutaj,

Drugie spotkanie pt. „Dywidenda vs swing trading” to przedstawienie case study. Kupić i trzymać czy handlować bardziej dynamicznie w oparciu o metodykę Szczytów i Den? Jakie wyniki można uzyskać w obu przypadkach? Nagranie ze spotkania czeka na Ciebie tutaj.

Na spotkaniu 11 maja sprawdziliśmy, czy zastosowanie ma powiedzienie, by pozbywać się akcji w maju i ze spokojem czekać na koniec wakacji. Czy w 2022 roku też tak będzie? Przedstawiliśmy 5 spółek, które powinny radzić sobie dobrze, pomimo starego porzekadła – nagranie czeka tutaj.

Na ostatnim spotkaniu rozważyliśmy szeroko temat transformacji energetycznej, a także wykorzystania sytuacji wokół Rosji, by znaleźć możliwie intratne inwestycje. Webinar ten rozmowa między Michałem Wosikiem (profesjonalnym inwestorem, aniołem biznesu, z rynkiem kapitałowym związanym od 15 lat) oraz Marcinem Tuszkiewiczem. Przy rosnącym zapotrzebowaniu na energię, drożejących paliwach kopalnych, presji ekologicznej czy to właśnie OZE ma nas uratować? Dodatkowo pobrać możesz prezentację ze spotkania – całość znajduje się tutaj.

Dostęp do aplikacji Squaber

A w niej:

- notowania giełdowe,

- bespośredni kontakt z profesjonalistami na czacie,

- komentarze rynkowe w formie wideo,

- informacje ze spółek,

- listy ciekawych instrumentów którymi interesują się inni inwestorzy,

- dostęp do aplikacji na iOS i Android

- i wiele więcej.

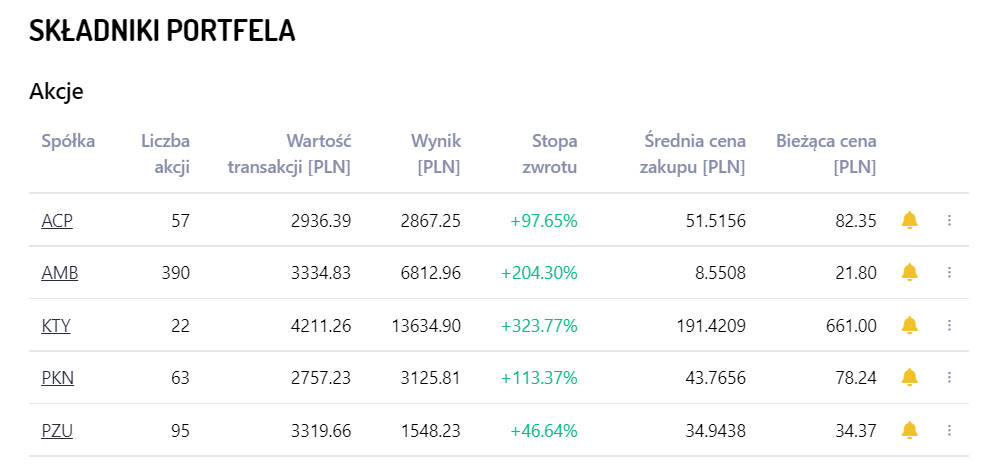

Czy inwestowanie długoterminowe ma sens?

Minimum nakładu pracy, maksimum efektu

Modelowy portfel o początkowej wartości 10 tys. zł zbudowany z 5 dobrze znanych spółek: Ambra SA (AMB), Asseco Poland SA (ACP), Grupa Kęty SA (KTY), PZU SA (PZU), PKN Orlen SA (PKN), których akcje zostały zakupione 30 marca 2012 roku udoskonalony o reinwestycję wypłacanych dywidend przyniósł prawie 275% całkowitej stopy zwrotu, a jego wartość wynosi obecnie 33 tys. zł.

Squaber w liczbach

Działamy nieprzerwanie od 2014 roku

Zarejestrowanych inwestorów

%

zadowolonych klientów (reszcie zwróciliśmy pieniądze)

Squaber

Squaber.com jest marką należącą do Investio sp. z o.o. Aplikacja istnieje na rynku od 2014 roku.

Naszym celem jest wsparcie inwestorów w skutecznym inwestowanie na giełdach świata.

Kontakt

Jeżeli masz do nas jakieś pytania lub sugestie napisz do nas wiadomość w odpowiedzi na dowolnego maila wysłanego do Ciebie z serwisu.

Możesz również skontaktować się telefonicznie lub mailowo korzystając z tej strony.